Otthon Start Program

2025 szeptember 1-jétől elérhető Magyarországon az Otthon Start Program, amely keretében állami kamattámogatással, fix 3 %-os kamattal vehető fel lakáshitel első lakásvásárlás vagy építés céljából. A jogszabály hátterét a 227/2025. (VII. 31.) Kormányrendelet adja.

A konstrukció fő jellemzői

- Kamatozás: a hitel kamata egész futamidő alatt fixen 3%

- Hitelösszeg: maximálisan 50 millió Ft

- Futamidő: legfeljebb 25 év

- Önerő: legalább 10% szükséges, azaz a hitelösszeg maximum az ingatlanérték 90%-a lehet

- THM: a Bankmonitor alapján a THM körülbelül 3,2% lehet

Kormányzati becslés szerint 10 millió Ft-onként havi törlesztésben akár 30 000 Ft megtakarítás érhető el a piaci kamatozáshoz képest

A havi törlesztőrészletek a futamidő végéig fixek:

- 20 millió Ft → 94 000 Ft,

- 25 millió → 118 500 Ft,

- 30 millió → 142 000 Ft,

- 40 millió → 190 000 Ft,

- 50 millió → 237 000 Ft

Jogszabályi keretek és igénylés kezdete

A 227/2025. (VII. 31.) kormányrendelet szabályozza az Otthon Start Programot, amely célja, hogy első lakásvásárlók számára biztosítson kiemelkedően kedvező hitelfelvételi lehetőséget. A program 2025. szeptember 1-jén indul a bankoknál

Igénylési feltételek – jogosultság

A jogosultsági feltételek a következők:

- Életkor, állampolgárság: 18 éves vagy idősebb, cselekvőképes, magyar állampolgár vagy megfelelő jogi tartózkodási háttérrel rendelkezik.

- TB-jogviszony: legalább 2 év folyamatos társadalombiztosítási jogviszony.

- Hitelképesség: nincs negatív adat a KHR-ben, nincs lejárt köztartozás, rendszeres jövedelem, hitelképesség vizsgálata szükséges.

- Első lakás definíciója: az elmúlt 10 évben egyidejűleg legfeljebb egy belterületi lakóingatlanban lehetett legfeljebb 50 % tulajdoni hányadod – a feltétel házastársaknál egyikük esetén is teljesíthető.

- Lakcím, albérlet: nem kötelező az ingatlanban lakcímet létesíteni; kiadható (albérletbe adható), de haszonélvezeti jog nem alapítható rá.

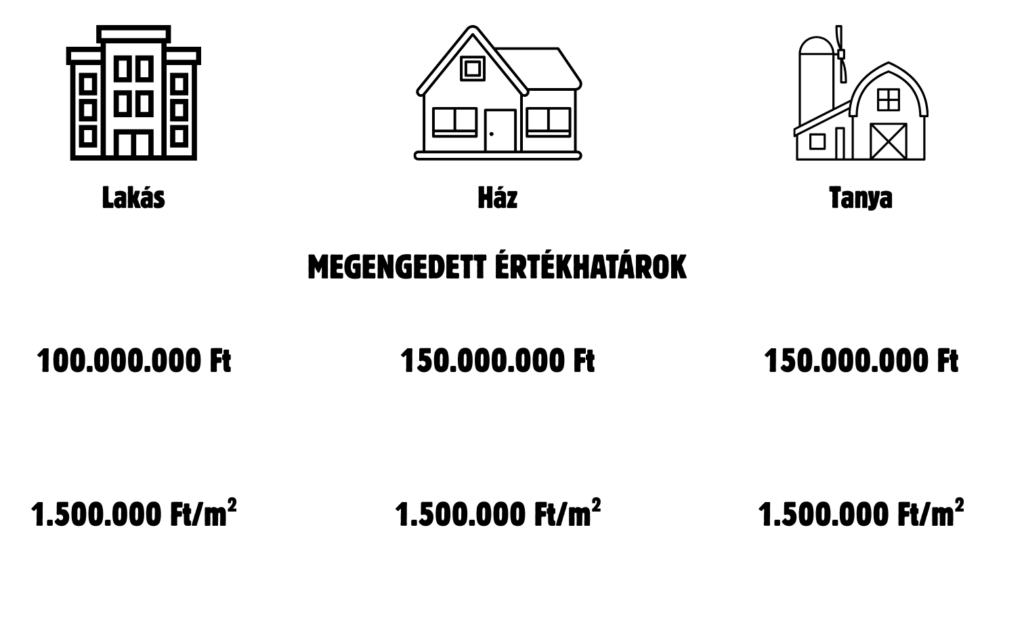

- Ingatlanra vonatkozó korlátok:

- Lakás max. 100 millió Ft, családi ház/tanya max. 150 millió Ft,

- Négyzetméterenként max. 1,5 millió Ft

Kizáró okok és korlátozások

- Résztulajdon vagy haszonélvezet: nem igényelhető, ha haszonélvezet terheli az ingatlant; résztulajdon megvásárlása kizárt – kivéve, ha osztatlan közös tulajdon esetén kizárólagos tulajdont szerzel a hitelcél szerinti egység felett.

- Tanyára vonatkozó speciális korlátozás: tanya csak akkor finanszírozható, ha belterületi, ami gyakorlatban ritka, de benne van a lehetőségek között.

- Korábbi ingatlan: kizáró ok, ha valaki korábban 50 % felett tulajdonolt belterületi lakóingatlant az elmúlt 10 évben, kivételekkel

Igénylés menete és folyamat

- Hol igényelhető?: a hitel a kijelölt kereskedelmi bankoknál érhető el, 2025. szeptember 1-től.

- Dokumentumok: szükséges személyazonosító okmányok, TB-jogviszony igazolása, jövedelemigazolás, adásvételi szerződés, ingatlanértékelés – a konkrét bank egyedileg szabja meg.

- Elbírálás, folyósítás: a folyósítás általában egyszeri összeget jelent, az ingatlan megvásárlását követően történik.

- Időkeretek: a rendelethez képest nincs külön megadott határidő a folyósításra; de az adásvételi szerződés és használatba vételi engedély betartása kritikus lehet – a források részleteiben nem említik.

- Előtörlesztés: lehetséges, legfeljebb 1 % díjjal

Költségek, törlesztés, előtörlesztés

- Havi törlesztés:

- 20 millió Ft esetén ~ 94 842 Ft,

- 50 millió Ft esetén ~ 237 106 Ft (összehasonlítva piaci kamaton akár ~ 324 907 Ft).

- Piaci kamatos összehasonlítás: pl. 30 millió Ft hitelre 25 év alatt a piaci törlesztő ~229 200 Ft, a 3 %-os ~166 400 Ft – havi ~ 62 800 Ft megtakarítás, összesen akár 15 millió Ft futamidő alatti megtakarítás.

- Előtörlesztés díja: legfeljebb 1 %

A kamattámogatás rendszere, megszűnése

Az állam kamattámogatással egészíti ki a piaci kamatot, így az adós ténylegesen 3 % kamattal fizet; az állam viseli a különbözetet.

A támogatás megszűnhet, ha például az ingatlant eladják a futamidő lejárata előtt (5 évnél korábban), vagy ha a jogosultsági feltételek megszegése történik – ezzel kapcsolatban konkrét büntetési kamatrészletek nem szerepelnek a jelen forrásokban, de elvárható a jogszabályban található szankció – jellemzően kamattal növelt visszafizetés.

A 5 éves elidegenítési tilalom gyakran felmerülő kritérium – a megvásárolt ingatlant 5 évig nem lehet eladni.

Visszafizetés és büntetések

Ha a feltételek nem teljesülnek (pl. lakás eladása 5 éven belül, valótlan adatok közlése, stb.), akkor a kamattámogatást vissza kell fizetni, gyakran büntetőkamattal növelten. Konkrét összeg vagy százalék (például 4 %) nem szerepel a fent idézett forrásokban, de általános szabály, hogy a támogatás elvesztése esetén piaci kamatra kell visszafizetni (a különbözetet), esetleg pótlólagos kamattal

Kombinálhatóság más támogatásokkal

- Az Otthon Start kombinálható más állami támogatásokkal ugyanarra az ingatlanra: például CSOK Plusz, Babaváró, Falusi CSOK, Energiahatékonysági Felújítási Hitel, Vidéki Otthonfelújítási Program.

- CSOK Plusz-szal együtt potenciálisan akár 100 millió Ft támogatott hitel is felvehető lakásra (150 millió a házra).

- Babaváró is segíti az önerő előteremtését (75–100 %-ban beszámítható önerőként, akár 11 millió Ft).

- Fontos: CSOK Plusz és Babaváró esetében is lehet gyermekvállalási feltétel, és megszegésük esetén az adott támogatás visszafizetése is szigorú feltételekhez kötött

Gyakori kérdések (GYIK)

- Mi számít első lakásnak? – nem volt 50 % feletti tulajdonod belterületi lakóingatlanban az elmúlt 10 évben.

- Kell-e külön szolgáltatás a hitelhez? – bankok előírhatnak értékbecslést, helyszíni szemlét, biztosításokat; díjak általában a piaci szintűek.

- Mire figyelj? – TB-jogviszony, önerő előteremtése, ingatlan értékelése magasabb árazás esetén, gyermekvállalási támogatások visszafizetési feltételei.

- Mi történik, ha a támogatás megszűnik? – a támogatott kamatot vissza kell fizetni, kamattal növelt összegben.

Összefoglalás és tanácsok

Összegzés

2025. szeptember 1-től igényelhető az Otthon Start: 3 %-os fix kamatozású, állami támogatású lakáshitel első lakás céljára, max. 50 millió Ft, 25 éves futamidő mellett

- Szigorú, de átlátható feltételrendszer: TB-jogviszony, önerő, ingatlanérték- és tulajdonkorlát.

- Kombinálható más támogatásokkal (CSOK Plusz, Babaváró stb.), ami különösen kedvező lehet gyermekvállalók számára is.

- A kamatspórolás jelentős – akár havi több tízezer forint –, de bizonyos szankciók miatt a jogszabály tartalmának ismerete elengedhetetlen.

Tanácsok az igénylőknek

- Pontosan vizsgáld meg a jogosultságodat, különösen az ingatlanhoz és TB-jogviszonyhoz kapcsolódóan.

- Készülj fel a dokumentációra: TB-igazolás, jövedelem, adásvételi szerződés, stb.

- Amennyiben más támogatással (CSOK, Babaváró) kombinálod, nézd meg mindegyik feltételeit, különösen visszafizetéses esetekre.

- Ha bizonytalan vagy az elidegenítési tilalom vagy büntetések kapcsán, kérj szakmai (pl. jogi vagy pénzügyi) tanácsadást.

Közjegyzői díj kedvezmény, fejlesztői ösztönzők

- A közjegyzői díjak szuperszinten csökkennek Otthon Start hiteleknél — a piaci díj mindössze 15 %-a, cserébe akár 50–70 ezer Ft megtakarítás is lehet (20 millió Ft esetén ~21 000 Ft, 50 milliónál ~28 500 Ft)

- A program ösztönzi a nagy lakóparkok építését: ha egy beruházó >250 lakást épít, melyekből legalább 70 %-a megfelel a programnak, a beruházás kiemelt státuszt kaphat → gyorsított engedélyezés

Szigorúbb szabályok adóstársak, önerő és újraigénylés szempontjából

A friss 282/2025. (VIII. 25.) kormányrendelet módosításai:

- Csak egyszer igényelhető Otthon Start: aki egyszer már felvette (akár visszafizetve is), nem igényelheti másodszor.

- Adóstárs lehet: házastárs vagy szülő, de az élettárs nem, és adóstárs szülő nem szerezhet tulajdont az ingatlanban.

- Könnyítés osztatlan tulajdonnál: ha az igénylő kizárólagos tulajdont szerez egy osztatlan ingatlanrészen, az nem számít résztulajdonszerzésnek, igényelhető támogatás.

- A kamattámogatás mértéke nem haladhatja meg a bank által ténylegesen megállapított ügyleti kamatot.

- A 10 % önerő minimálisan szükséges, de bizonyos esetekben (zöld lakás vagy 41 év alatti igénylő stb.) enyhébb feltételek is alkalmazhatóak a központi szabályok szerint — ez MNB-szabályozási finomítás

Az oldalon szereplő információk nem minősülnek hivatalos tájékoztatásnak!

Részletes tájékoztatást a kormányzati weboldalakon, illetve a bankfiókokban kaphat!